|

Punto 1 Cosa succede se il nostro Paese rimane nell'euro così com'è.

1) La risposta di Economia 5 Stelle

2) La risposta di Epic (Economia per i cittadini)

N.B.: i documenti completi, scaricabili, sono reperibili qui: http://economiaepotere.forumfree.it/

|

||||||

|

La risposta di Economia 5 Stelle

La teoria delle Aree Valutarie Ottimali e la genesi dell’Eurozona Prima ancora di addentrarci nel problema, faremo

cenno alla discussa teoria delle Aree

Valutarie Ottimali o AVO[1]

di Robert Mundell, uno dei padri

dell’euro. Mundell, riprendendo il lavoro ortodosso di James Meade e di Tibor

Scitovsky, concluse che le condizioni necessarie per cui un’area valutaria

esista e sia sostenibile siano le seguenti: ● Flessibilità di prezzi e salari (il riferimento è M. Friedman, che pure era un sostenitore della flessibilità dei cambi); ● Mobilità interregionale di lavoro e capitale, come argomentato da Mundell; ● Apertura dell'economia: quanto più un'economia è aperta agli scambi internazionali e alla libera circolazione dei capitali, tanto meno è soggetta agli effetti di variazioni nei tassi di cambio negli scambi con un particolare paese. Fin qui, nulla di particolarmente desiderabile, anzi. In sostanza, fin dai suoi primordi, era chiaro che l’eurosistema, o meglio i suoi cittadini, avrebbero sperimentato durissimi contraccolpi salariali e di disoccupazione in risposta a qualunque shock avesse colpito l’area e in risposta a qualunque necessità di aggiustamento dei cambi reali tra uno stato e l’altro. E naturalmente la concorrenza sul costo del lavoro, come si può immaginare, non fa che scatenare un’ulteriore corsa al ribasso su di esso, che sta distruggendo potere d’acquisto e risparmio privato delle classi salariate. Inoltre i lavoratori sarebbero stati costretti ad emigrare sistematicamente all’interno del sistema o fuori, dal momento che si riteneva desiderabile che a condizioni disagevoli di lavoro in Italia la risposta desiderabile fosse l’emigrazione, ad esempio in Germania. E questo è ciò che è stato ottenuto, come documentano giornalisti come Paolo Barnard[2] o associazioni come l’Aire, ma non vediamo molta gioia in famiglie separate e intere regioni spopolate a vantaggio di quelle più produttive, né più né meno di quanto avviene per certe vallate di montagna nostrane, spopolate invece che riqualificate, esattamente come accadde agli albori della Repubblica italiana per oltre 40 anni:

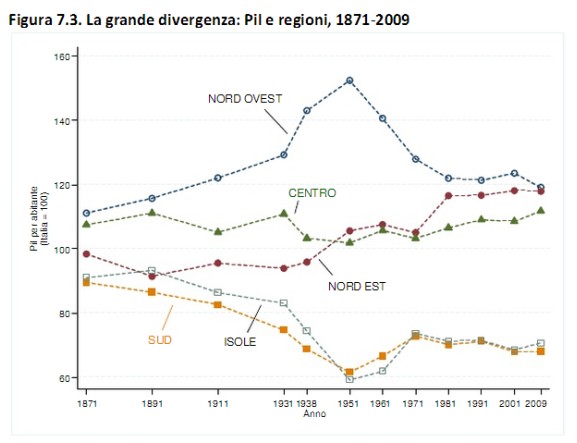

Il grafico mostra l’evoluzione del Pil per abitante (misurato lungo l’asse verticale, con Italia=100) per ciascuna ripartizione geografica. La distanza fra il Pil medio di ciascuna macroarea aumenta nel tempo (salvo la parentesi degli anni 1951-1971). Un secolo e mezzo all’insegna della divergenza. (Fonte: academia.edu). “Nel 2013 - scrive Paolo Barnard - l’immigrazione in Germania ha toccato un record assoluto da 17 anni a questa parte. L’Ufficio Statistico tedesco l’ha detto chiaro: sono lavoratori alla disperazione che vengono da Grecia, Italia, Spagna e Portogallo”. Non dimentichiamoci poi della libera circolazione dei capitali, implementata anche troppo alla lettera, che, anziché benefici, ha causato l’ovvia fuga degli stessi verso le aree dove sono maggiormente richiesti o protetti. E non intendiamo solo i paradisi fiscali come Svizzera, Vaticano o Cayman: intendiamo soprattutto i Paesi della periferia europea, oggi noti come PIIGS, verso cui tali capitali sono affluiti copiosamente approfittando dei bassi tassi offerti dal centroeuropa, senza che il sistema bancario centrale pensasse minimamente a controllare la solvibilità dei beneficiari, con tutte le conseguenze di indebitamento privato e inflazionistiche che possiamo attenderci sulla periferia stessa. I prestiti oltre tutto, in regime di moneta unica, erano al riparo dal rischio svalutazione delle valute periferiche.

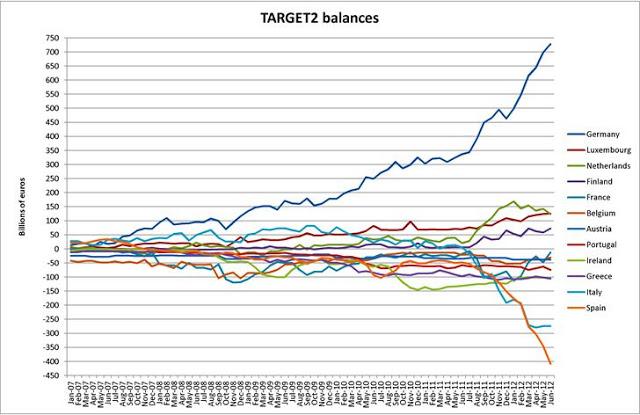

Fonte: Elaborazione Goofynomics[3] su dati Banca Centrale Europea, saldi Target2 Come si nota, dal 2008, anno del crack Lehman, le banche centroeuropee, principalmente tedesche, si sono ritrovate piene di titoli tossici risalenti alla crisi USA dei mutui subprime. Hanno cominciato perciò a pretendere il rientro dei crediti incautamente concessi. Avendo l'Eurozona un sistema di pagamenti interbancari unificato, chiamato Target2, entrò in funzione immediatamente, in modo automatico, l'assistenza della BCE e del SEBC (Sistema Europeo Banche Centrali). In pratica, quando una banca non riesce ad ottenere dei finanziamenti da altre banche per poter pagare i trasferimenti ordinati dai suoi clienti, i soldi glieli fornisce la Banca Centrale del suo Paese tramite operazioni che si chiamano “rifinanziamento”. Ovviamente le Banche Centrali dei vari Paesi non creano euro: per loro l'euro è una valuta estera, come ha ripetuto spesso De Grauwe[4], e per averla devono quindi indebitarsi con la BCE o con i mercati. Ma attenzione, le banche restan sempre intermediarie del credito, ed è sbagliato pensare che la crisi sia dovuta solo ad un loro comportamento errato, poiché il tutto parte sempre da richieste di credito di soggetti privati della periferia europea, in crisi di liquidità sempre peggiore per l’avvitarsi della crisi e successivamente strangolati dal credit crunch, come documentato da Alberto Bagnai nel suo “Romanzo di centro e periferia”[5]. Anzi, molti commentatori vicini alla Modern Money Theory (MMT) sostengono che l’afflusso di credito nelle economie disagiate del sud, tra cui l’Italia, sia stato vitale in un primo tempo per le stesse, perché ha compensato la perdita di sovranità monetaria e i tagli diligentemente effettuati dall’Italia stessa alla sua spesa pubblica, fin dai tempi del divorzio Tesoro-Banca d’Italia. In effetti, proprio l’Italia grazie all’uso del deficit spending era arrivata al sesto posto fra le potenze mondiali. In ogni caso, una stretta regolamentazione della circolazione dei capitali e una netta ripartizione fra banche commerciali e d’affari (un esempio notevole del passato è il Glass-Steagall Act[6] americano, abrogato incautamente dal governo Clinton) sarà certamente parte della soluzione. Chi è intermediario del credito non può permettersi atti speculativi che mettano consapevolmente a rischio tale funzione. E’ invece legittimo che chi si fa garante del credito sia considerato un asset “protetto e strategico” dello Stato e non debba prender rischi eccessivi sui mercati per poter mantenere il servizio. E’ pertanto meritevole di aiuto statale dove necessario, a condizione che si metta fine alla socializzazione sistematica delle sue perdite per “moral hazard”. In alcuni casi le banche son state costrette a ricorrere alla speculazione sui derivati più rischiosi, per reperire le risorse minime per funzionare. E il semplice blocco di tale attività senza risolvere i problemi a monte del sistema potrebbe causare gravi danni al sistema bancario e il blocco definitivo del credito all’economia reale. Ma torniamo alle AVO; dopo Mundell, altri hanno aggiunto contributi che paiono assai più ragionevoli:

Anche qui, la stessa teoria fondante dell’euro, poi perfezionata dai successori di Mundell, ci dà due grossi segnali di pericolo: ovvero l’assenza nell’UME di un meccanismo di trasferimenti fiscali (è inferiore all1% del PIL dell’eurozona, ma volendo fare un parallelo con gli USA, dovrebbe essere almeno del 15-20%, parere suffragato anche dal prof. Gustavo Rinaldi); in tali condizioni, gli squilibri regionali non possono che ampliarsi e l’eurozona stessa non potrà mai reggere uno shock asimmetrico come quello del crack Lehman senza gravi conseguenze.

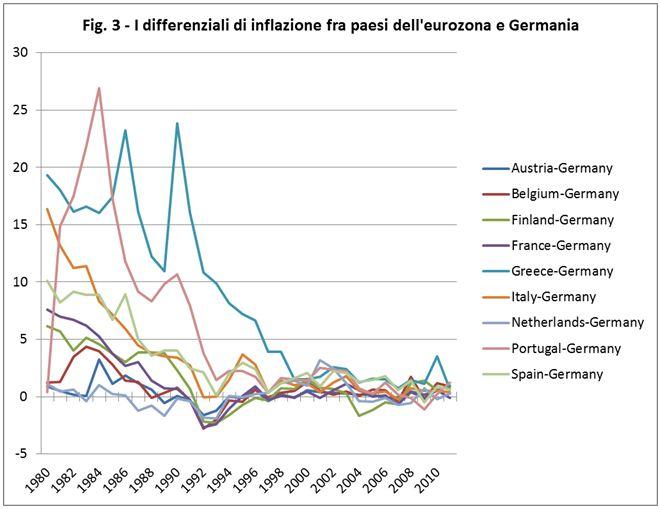

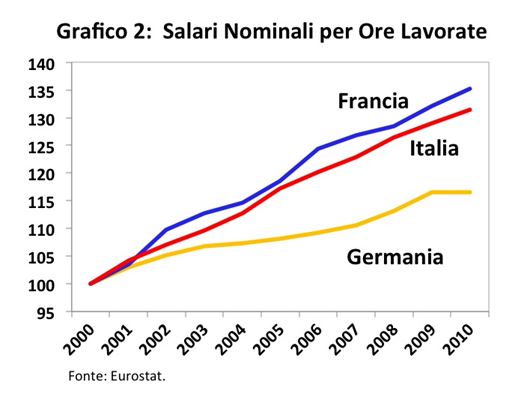

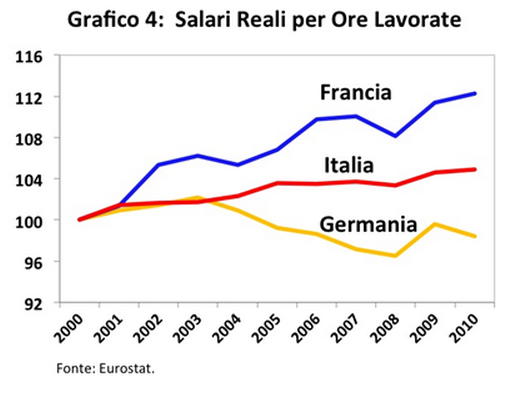

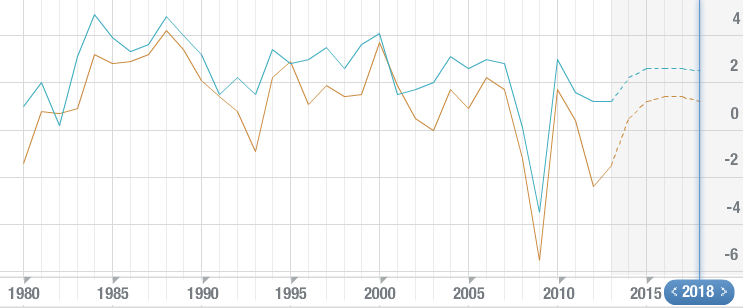

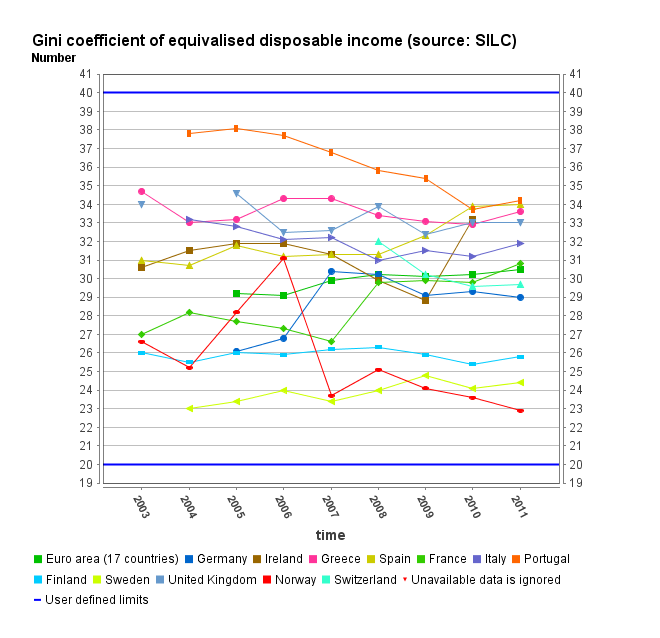

Fonte: Elaborazione Goofynomics[10] su dati FMI Inoltre, i differenziali di inflazione persistenti fra centro e periferia finiranno col penalizzare il cambio reale di questi ultimi, cambio fortemente correlato alla loro competitività commerciale. Il trattato di Maastricht prevede un obiettivo di inflazione del 2% verso cui convergere, obiettivo che è stato diligentemente inseguito da tutti (Italia inclusa) e che prevedeva sanzioni severe per sforamenti verso l'alto, ma non verso il basso. La Germania in effetti, avendo mantenuto costantemente la sua inflazione sotto il limite grazie a politiche ben documentate di compressione della sua domanda interna e dumping salariale, ha di fatto operato una sleale deflazione competitiva (vedi grafici 2 e 4 sottostanti), del tutto contraria allo spirito con cui son stati scritti i trattati stessi.

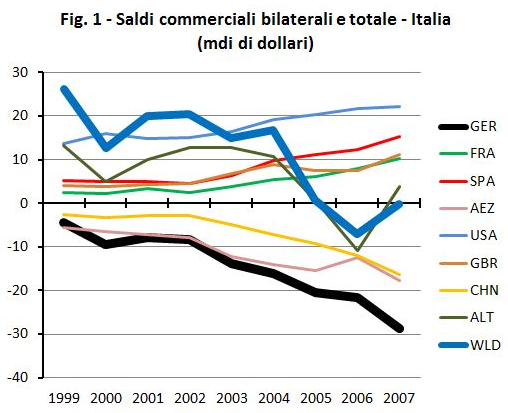

Ciò ne ha favorito oltre misura la bilancia commerciale, a scapito dei partner europei che viceversa hanno cominciato ad indebitarsi sempre di più con essa, trovandosi costretti a privatizzazioni di asset strategici, cessioni di sovranità e quota salari, e a condizioni sempre più disagevoli.

Fonte: dati Eurostat È il paradosso coloniale intrinseco alle AVO come concepite da Mundell: esse, laddove vengano applicate alla lettera, portano solo miseria, destabilizzazione, indebitamento estero privato e soprattutto ANNESSIONE delle economie deboli a quelle forti. Fonte: Elaborazione Goofynomics[11] su dati FMI Ora Mundell non può più parlare a difesa delle sue tesi neoclassiche e destabilizzanti, ma in compenso e per fortuna altri padri dell’Euro sono più loquaci in materia. Amiamo ricordare Oskar Lafontaine[12],

uno dei padri tedeschi della moneta unica, che in recenti dichiarazioni riprese

da vari quotidiani ammonisce che “la

situazione economica sta peggiorando di mese in mese, la disoccupazione [in

Europa, ndr] ha raggiunto un livello che mette in discussione sempre più le

strutture democratiche”. Le cose sono davvero cambiate da quel lontano

2002, anno in cui monete e banconote uniche iniziarono a circolare in Europa al

posto di quelle nazionali. “I tedeschi ancora non hanno realizzato che i paesi

dell’Europa meridionale, compresa la Francia, prima o poi saranno costretti

dalla miseria a combattere contro l’egemonia tedesca” ha detto, attribuendo gran parte delle responsabilità

della crisi alla compressione salariale della Germania, attuata per ottenere

quote di esportazione, che condurrà però, a suo dire, alla ribellione contro

Berlino dei Paesi in difficoltà. Poi la necessità per gli Stati europei, partendo dai PIIGS, di intervenire a suon di salvataggi bancari e ammortizzatori sociali per compensare disoccupazione e crisi bancarie da indebitamento privato, così come la necessità di contribuire a fondi europei come il MES[13], hanno fatto esplodere anche i debiti PUBBLICI, ma questa è tutt’altra storia.

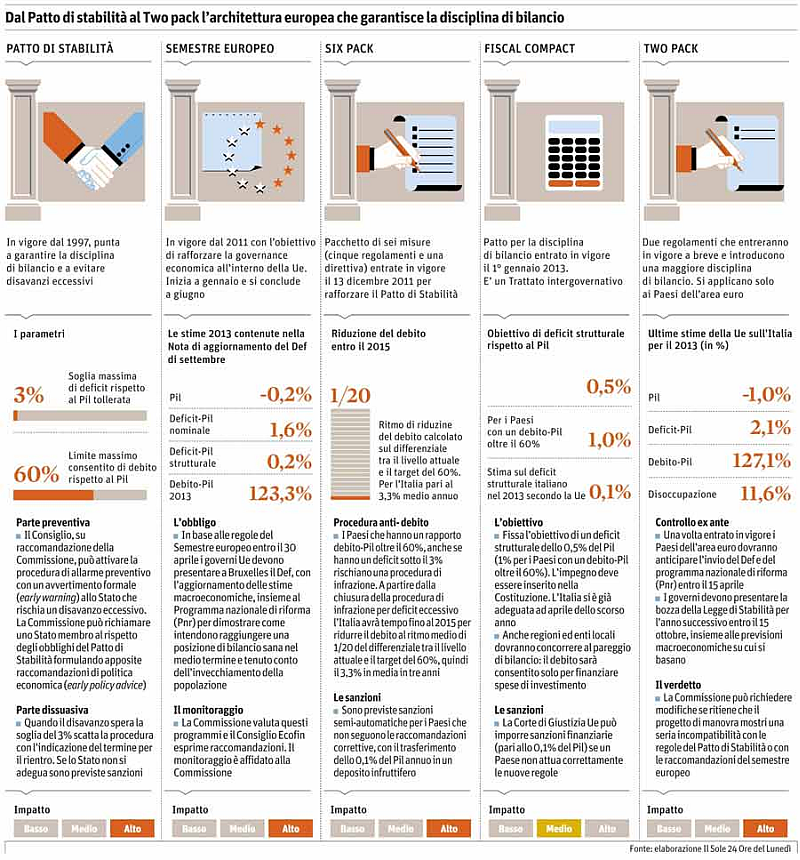

Le regole dell’Unione Monetaria Europea Prendere in considerazione la realtà economica legata all’adozione dell'euro è assolutamente insufficiente se non si esamina la "filosofia" che lo sottende, legata ai parametri di Maastricht, resi sempre più stringenti dal “patto di stabilità” nella sua recente versione del Fiscal Compact[14]. E’ bene sapere anzitutto che nessuna evidenza scientifica sostiene l'utilità e la funzionalità di quei parametri: un tetto al 3% al deficit di bilancio annuo, ora ridotto addirittura allo 0,50% dal Fiscal Compact; un tetto al 60% nello stock del debito pubblico in rapporto al PIL. E’ noto al mondo intero che tali parametri altro non sono che il valore che aveva l’asse Franco-Tedesco con un buon margine di tolleranza (circa il 40% debito/pil), che faceva ragionevomente supporre di aver fissato valori sufficientemente larghi da poterci stare dentro comodamente. E’ altresì noto (e di dominio pubblico) il grossolano errore commesso nel famoso studio di Reinhard-Rogoff[15] che fissa al 90% del PIL il limite oltre cui l’indebitamento, a loro detta, diventa un ostacolo concreto per la crescita. Tale studio tra l’altro non ha mai dimostrato la relazione di causalità fra i due eventi. Ciononostante, personaggi discutibili come il vicepresidente della Commissione Europea Olli Rehn hanno esibito in tempi non sospetti tale studio come indiscutibile base scientifica per le politiche di austerità. Ora sappiamo bene, e lo stesso premio Nobel per l’economia Paul Krugman ce lo ricorda, che non solo non esiste rapporto di causalità (e se esiste è causalità inversa, ovvero è semmai un lungo periodo di crescita scarsa o assente a favorire l’esplosione del debito pubblico), ma che tali limiti non hanno alcun senso economico. Al contrario, l'evidenza empirica riscontrabile soprattutto nell'andamento delle economie dei Paesi periferici quali Irlanda, Portogallo, Spagna, ed anche nella stessa Grecia, dimostra che il tentativo di forzare il raggiungimento degli obiettivi, rendendoli più stringenti, conduce a risultati opposti. Nei Paesi citati le politiche di austerità, imposte dall'Unione Europea attraverso l'influenza della BCE, della Commissione e del FMI, hanno fatto letteralmente esplodere il rapporto debito/PIL nel giro di pochi anni, trasformando alcuni di essi da Paesi "più virtuosi" della Germania, in Paesi disastrati e bisognosi di aiuti internazionali; senza considerare il costo sociale enorme che ricade su intere popolazioni in conseguenza delle politiche di aggiustamento, che da solo dovrebbe bastare ad evidenziare l'assoluta vergogna, insostenibilità e follia della scelta. L'altro aspetto saliente delle scelte istituzionali infelici che fanno da cornice alla moneta unica, è da riscontrare nel principio del divieto di aiuti di Stato alle imprese, che stride con le politiche di massima apertura ai movimenti dei capitali e delle merci non solo all'interno dell'Unione, ma nei confronti del resto del mondo globalizzato. Questo, pur sapendo che le imprese esportatrici in importanti aree produttive del mondo con le quali si accetta la competizione selvaggia godono di immenso sostegno pubblico, diretto o indiretto; come, d'altronde, è normale attendersi da uno Stato che sia consapevole dell'importanza di una propria "politica industriale". Tali aiuti di Stato non vengono invece lesinati, lo ricordiamo, nel caso del sostegno all’attività bancaria. E’ clamoroso il recente caso del salvataggio di MPS. Il contrasto è talmente evidente che Paesi più smaliziati e influenti del nostro (ad es. Germania e Francia) hanno trovato il modo di aggirare il divieto[16] e di sostenere in vari modi le esportazioni del proprio sistema produttivo. In questo modo, però, scaricano sui partner dell'Unione il peso degli aggiustamenti conseguenti. Le regole stesse

dell’UME, quindi, spingono ad evitare la collaborazione per privilegiare la

competizione interna, competizione che è tra l’altro falsata da vari fattori

che andremo ad esaminare. Fattori che stanno provocando la disgregazione stessa

dell’idea di Europa unita. «La spinta per l’Euro è stata motivata dalla politica, non dall’economia. Lo scopo è stato quello di unire la Germania e la Francia così strettamente da rendere una possibile guerra europea impossibile, e di allestire il palco per i federali Stati Uniti d’Europa. Io credo che l’adozione dell’Euro avrà l’effetto opposto. Esacerberà le tensioni politiche convertendo shock divergenti che si sarebbero potuti prontamente contenere con aggiustamenti del tasso di cambio in problemi politici di divisioni. Un’unità politica può aprire la strada per un’unità monetaria. Un’unità monetaria imposta sotto condizioni sfavorevoli si dimostrerà una barriera per il raggiungimento dell’unità politica.» (Milton Friedman - Nobel 1976 per l’Economia)[17]. L’economista contemporaneo Paul de Grauwe, per certi versi assai più vicino alle nostre posizioni, è ancora più drastico sulla follia dell’intera procedura seguita[18]: “Dal 1970, gli economisti hanno avvertito che un'unione monetaria non poteva essere sostenuta senza una unione fiscale. Ma i leader della zona euro non hanno ascoltato i loro consigli - e le conseguenze stanno diventando sempre più evidenti. Ora l'Europa deve affrontare una scelta difficile: o risolvere questo fondamentale difetto di progettazione e di muoversi verso l'unione fiscale, o abbandonare la moneta comune.”

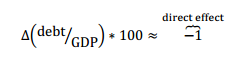

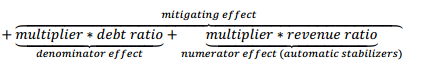

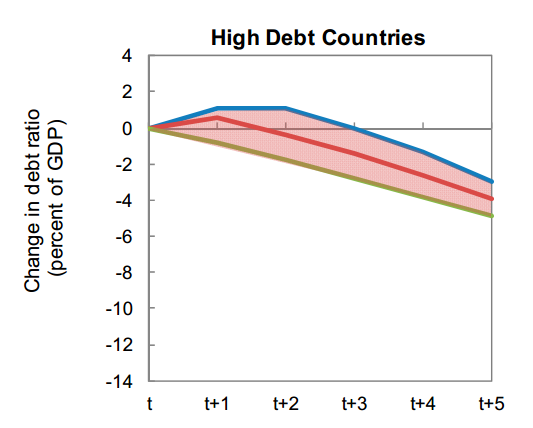

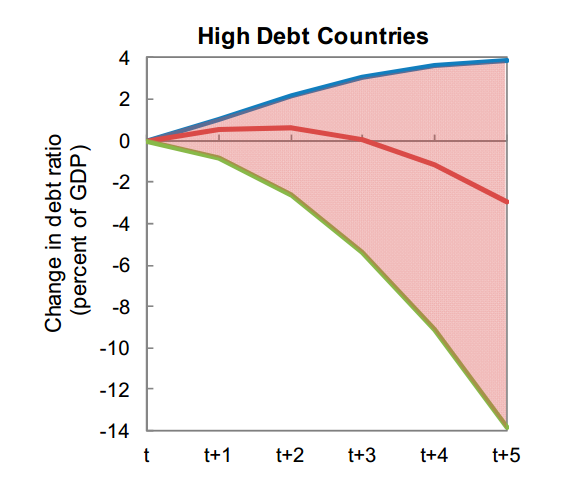

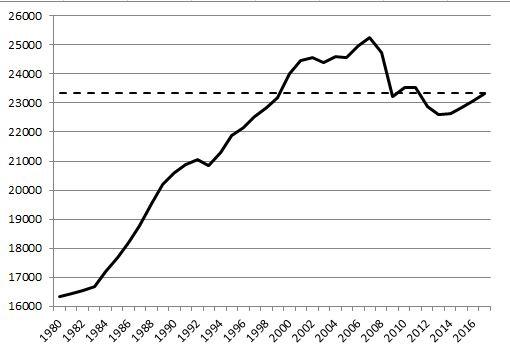

Cambio fisso, svalutazione monetaria e “austerità” Le ricadute negative per la nostra economia dell’adozione del cambio fisso e della conseguente rinuncia ad uno strumento come la svalutazione monetaria sono ben chiarite da Alberto Bagnai nel suo libro “Il Tramonto dell’Euro” (Imprimatur ed.). "Adottando un cambio fisso - egli spiega - un Paese si priva di un normale meccanismo di risposta a shock negativi provenienti dall’esterno: la possibilità di aggiustare il valore della propria valuta alle mutate condizioni di mercato. Non c’è nulla di scandaloso né di immorale nel fatto che il prezzo di una valuta segua la legge della domanda e dell’offerta. Se glielo si impedisce, si crea una tensione che fatalmente si scarica sul mercato del lavoro."[19] Per citare le parole di Vittorio Da Rold sul Sole24Ore, in caso di crisi “o si svaluta la moneta (ma nell’euro non si può più) o si svaluta il salario”. Il taglio dei salari ha l’evidente scopo di offrire prodotti al mercato estero a prezzi più contenuti (abbassando il cosiddetto “costo del lavoro”), ma è una misura, oltre che anti-etica, anche inefficace, perché al tempo stesso distrugge la domanda interna. Ma non finisce qui. I grafici sottostanti sono tratti sia dallo studio del Fondo Monetario Internazionale “The Challenge of Debt Reduction during Fiscal Consolidation” di L. Eyraud e A. Weber[20], sia dal IMF DATA MAPPER. Da essi risulta evidente il rischio di mancato riassorbimento delle economie sviluppate di tutte le manovre tagli e tasse, con probabile stagnazione o addirittura recessione anche negli anni successivi: con buona pace della tanto decantata “austerità espansiva”. In caso di tagli o tasse si hanno due effetti:

Ovviamente gli effetti si notano già ad una prima fase di previsione (vedi grafico da IMF Data Mapper) e, purtroppo, si vedranno per molti anni a venire o addirittura permanentemente, dato che, qualora le manovre di tagli e tasse diventassero strutturali, l’effetto complessivo non sarà mai più recuperato. Un noto esempio sono le nostre accise sui carburanti.

Fonte:

World Economic Outlook (aprile 2013). Dopo qualche anno, le nazioni ad alto moltiplicatore dovrebbero recuperare i valori perduti, ma solo se la stretta fiscale avviene il primo anno e mai più.

Qualora invece le operazioni di tagli e tasse dovessero essere continue e ripetitive, anno dopo anno, il rischio che corrono le economie avanzate è che il rapporto debito/pil, causa moltiplicatore fiscale, potrebbe non calare più, anzi potrebbe esplodere come dimostra l’ultimo grafico del FMI:

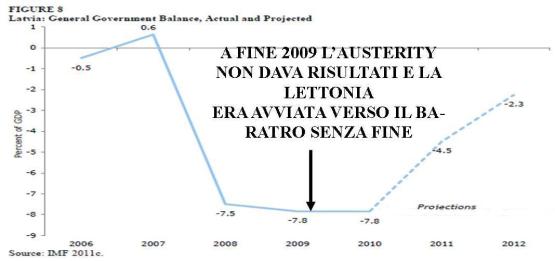

La svalutazione del cambio, al contrario, permette un recupero di competitività. "Basta confrontare - fa notare A. Bagnai - i risultati conseguiti dalla Lettonia (che ha seguito la strada della svalutazione interna, massacrando la propria economia, come ricorda Mario Seminerio, altro economista ortodosso e pro-euro), e dalla Polonia, che invece dopo il crack Lehman del settembre 2008 ha lasciato svalutare lo zloty di quasi il 30%, risultando l’unico paese dell’Unione Europea con un tasso di crescita positivo nel 2009 (+1.6%). Questo risultato è stato ottenuto senza particolari costi in termini d’inflazione, che anzi in Polonia è scesa dal 4.2% al 3.4% fra 2008 e 2009, come ricordano Kawalec e Pytlarczyk." Se ne conclude, fra l’altro, che il terrore dell’inflazione in caso di sganciamento valutario non ha alcuna base storica né scientifica.

Le conseguenze del blocco del cambio provocato dall’adozione della moneta unica europea sono così sintetizzate dal prof. Bagnai:

Quando dagli Usa è arrivato il colpo della crisi dei subprime e del crollo di Lehman Brothers, i tedeschi hanno cominciato a dover rientrare dei loro vari crediti. Per farlo, naturalmente, hanno fatto la voce grossa con i paesi più piccoli e si sono dimostrati umili con quelli potenti, secondo un copione ormai consolidato dalla storia.

L’opinione degli economisti Non sarà un caso che, dopo le voci critiche levatesi da tempo contro l’euro negli U.S.A. (si veda ad esempio Randall Wray, MMT and the euro, leggibile qui in traduzione italiana[21]), anche in Italia, finalmente, un numero sempre crescente di autorevoli economisti giudichi insostenibile il mantenimento della moneta unica europea: come fa osservare Alberto Bagnai, fra i pochi italiani ad avere dato l’allarme per tempo, questo era un fatto ben noto alla scienza economica e agli stessi politici che hanno promosso il progetto di unione monetaria; oggi lo riconosce perfino Luigi Zingales, uno degli araldi dell’ortodossia economica italiana. Sono stati del resto i politici stessi a dire che l’euro sarebbe servito a governare i popoli europei a colpi di crisi, come ampiamente documentato ne "Il tramonto dell'euro" dello stesso Bagnai, in cui sono riportate le molte ed esplicite dichiarazioni pubbliche in proposito di Prodi, Monti, Padoa Schioppa, Attali, Juncker, ecc. Non è una sorpresa e non c'è nulla di complottistico: tutto è chiaramente ammesso alla luce del sole. E, a dire il vero, la moneta unica sta centrando alla perfezione gli obiettivi per cui è stata creata, attraverso l’approvazione di abnormità economiche come il Fiscal Compact[22] e il M.E.S.[23] da parte di una classe politica da tempo asservita al vero potere. Lidia Undiemi, prima e più di chiunque altro, sta lanciando, nel disinteresse generale dei media, un drammatico appello per risvegliare le coscienze dei cittadini italiani di fronte all’enorme pericolo rappresentato dal M.E.S. (o E.S.M. all’inglese), spacciato come “fondo salva-stati”, in realtà esito finale di un processo di smantellamento delle sovranità nazionali e di cessione di tutte le garanzie costituzionali ad un organismo intergovernativo permanente che gode di un regime di assoluto privilegio e immunità e che è destinato ad incatenare gli Stati dell’eurozona ad una condizione irreversibile di debito, rendendoli così schiavi. Questo non è complotto, ma la verità nuda e cruda. Comunque sia, anche a volersi mantenere su un piano meramente economico, l’opinione della maggior parte degli economisti è chiara: l’euro ha fallito; "chi parla di salvarlo con 'più Europa' - sono ancora parole di Bagnai - vaneggia. In tutti i Paesi membri, dall’Italia, alla Germania, all’Olanda, si stanno mettendo in discussione i meccanismi di trasferimento di reddito fra regioni che hanno finora garantito la coesione territoriale. In Italia c’è la Lega Nord, in Germania ci sono i politici bavaresi. E voi pensate che un bavarese, che è stufo di pagare per un sassone, voglia invece farlo per un calabrese? Voi pensate che chi vuole “meno Germania” voglia “più Europa”?" A prescindere da tutta una serie di considerazioni di natura etica che forse sarebbe ora di mettere in campo, quanto costerebbe questa "Europa in più"? "Jacques Sapir ha calcolato che per tenere insieme i paesi dell’Eurozona occorrerebbero, in aggiunta ai trasferimenti già previsti dal bilancio della Commissione, almeno altri 257 miliardi di euro all’anno, sostanzialmente a carico della Germania. Questo è il costo economico del “più Europa”. Nessun politico può seriamente pensare di proporlo agli elettori. Paolo Manasse, economista ortodosso, giunge alle medesime conclusioni, perché non ce ne sono altre. Quindi, inutile girarci intorno: come decine di altre unioni monetarie nell’ultimo secolo, anche l’Eurozona dovrà sciogliersi[24]. L’Italia, come paese sovrano (fino a prova contraria) non deve chiedere il permesso a nessuno, tanto più che, come ho ricordato, altri Paesi hanno pesantemente violato i trattati europei, ponendo le basi di questa crisi. Gli studi che circolano evidenziano tutti, unanimemente, che l’Italia trarrebbe il massimo vantaggio (o il minimo danno) da uno scioglimento dell’Eurozona. [...] Il nostro problema è quello di essere in balìa di una classe politica che ha sistematicamente mentito sulla moneta unica, un vero Partito Unico Dell’Euro che dispone di tutti i mezzi di informazione e li usa in modo terroristico." Dello stesso parere è Claudio Borghi Aquilini, professore di Economia degli intermediari finanziari all’Università Cattolica del Sacro Cuore di Milano: “Per fare una metafora - egli afferma nel corso di un’intervista - è come una famiglia che complessivamente si impoverisce, nella quale uno dei componenti vive meglio perché toglie agli altri, ma in ogni caso non si può dire che stia bene. [...] L’euro è una costruzione sbagliata sin dall’inizio, che ha comportato una redistribuzione interna del tutto illogica dei deficit delle partite commerciali, e il risultato è sotto gli occhi di tutti. Le performance dei diversi paesi europei negli ultimi dieci anni sono state disastrose. [...] Questa Europa è stata soltanto una grande illusione, che ha portato tanti Paesi ad assumere una posizione sbagliata.”[25] Cesare Pozzi, nel corso della trasmissione televisiva Agorà del 15 aprile 2013, ha dichiarato: “il Giappone e gli Stati Uniti stanno stampando moneta. L'euro si rivaluta. l'Italia è schiacciata in mezzo. E' impossibile per l'Italia andare avanti così”, sintetizzando il pensiero estremamente critico nei confronti della moneta unica da lui espresso nel suo intervento al convegno di Pescara del 1° dicembre 2012, dal titolo “Competitività e moneta unica”[26]. Sulla medesima lunghezza d’onda anche Emiliano Brancaccio, che non esita a definire l’euro “un morto che cammina” ed auspica una “exit strategy da sinistra”[27], e Gennaro Zezza, che scrive: “L’uscita dell’Italia dall’euro, unita alla disponibilità di una nuova Banca centrale italiana a finanziare il deficit pubblico, trasformerebbe il deficit pubblico in un surplus, togliendo ogni motivo ad ulteriori manovre di austerità. La possibilità di far variare il cambio della nuova valuta italiana, inoltre, renderebbe inutile ulteriori politiche di deflazione salariale. Questi stessi risultati si potrebbero ottenere con una modifica radicale nell’impostazione della politica europea, ma non sembra che questa sia all’orizzonte, e quindi ritengo che dichiarare fallito l’esperimento dell’euro sia una soluzione preferibile allo status quo, soprattutto se la fine dell’euro è concertata tra i Paesi dell’eurozona.”[28] Più cauta la posizione di Riccardo Bellofiore, che, pur definendo la moneta unica europea un errore, tende ad assolvere l’euro per far ricadere la colpa della crisi sull’insipienza dei seguaci del neoliberismo: “È sbagliata la posizione di quelli che credono che la crisi sia colpa dell'euro. L'origine della crisi europea non ha molto a che vedere con il bilancio pubblico, né con l'euro. Tutto risale alla crisi del debito privato del 2007-2008. Il che non toglie che sia deleteria l’ossessione degli eurocrati contro i disavanzi di bilancio e che il disegno istituzionale della moneta unica sia sbagliato. La crisi che stiamo vivendo è stata senz’altro resa drammatica dalla struttura istituzionale dell'Europa unita. Si vive con l'ossessione dei disavanzi del debito pubblico. I tecnocrati tagliano la spesa pubblica e impongono l’austerità e la privatizzazione di ogni servizio, le uniche medicine che conoscono. Senza contare il modo in cui la Bce gestisce i finanziamenti dei disavanzi”[29]. Una posizione, la sua, non troppo distante da quella di Andrea Terzi, che scrive: “Sicuramente i sostenitori della moneta unica vedevano l'Euro come un passo intermedio che avrebbe portato verso una maggiore unità politica, altrimenti irraggiungibile. Questa unità politica sarebbe scaturita dalla necessità di ristabilire la corrispondenza fra Stato e moneta appena enunciata (istituiamo una moneta europea senza Stato, poi faremo lo Stato europeo). C'era però anche chi sosteneva che la moneta unica poteva funzionare benissimo anche senza un'unità politica a sostegno. [...] Gli sforzi si sono purtroppo concentrati in questo senso, trascurando la necessaria corrispondenza fra Stato e moneta: il risultato è stato il distaccamento del bilancio dei singoli Stati dalla BCE.”[30] Di tutt’altro avviso Sergio Cesaratto, autore di queste stroncanti ed ironiche considerazioni, da cui emerge un vero e proprio j’accuse nei confronti dei padri dell’euro (in particolare Mundell): “in verità l’euro sta funzionando benissimo. Esso non è nato per unificare un Europa solidale in una comune crescita sostenibile, ma per fare piazza pulita dello stato sociale, diritti sindacali, regolazioni dei mercati e della finanza, e tutela artistica e ambientale [...]. Che dunque l’euro abbia condotto a una crisi epocale va benissimo. Tutto subito non si poteva ottenere.”[31] Non dunque “errori” e dilettantismo, ma un vero e proprio piano architettato in malafede sarebbe, a suo dire, alla base dell’eurocrisi. Sulla stessa linea Giorgio Cremaschi: “In Italia, parlar male dell’Europa è come parlar male della mamma, non si può. Dunque è vero che anche noi siamo partiti da questo tabù, ma oggi io non ho dubbi, perché l’Europa di oggi è come quella del Congresso di Vienna, dominata da un sistema di potere che non è riformabile, ma che deve solo essere rovesciato. Questo non significa che bisogna ritornare ai nazionalismi: anzi, secondo me è proprio questa Europa che alimenta i peggiori nazionalismi. Sono convinto però che, per avere in futuro un’Europa democratica e sociale, l’Unione Europea debba essere rovesciata. Credo anche nell’opportunità di realizzare una nuova unione dei popoli europei, ma la Ue per come è impostata non può essere modificata. Dare più poteri anche al miglior Parlamento Europeo mentre restano in vigore tutti i trattati da Maastricht in poi, le regole di bilancio, la libera circolazione dei lavoratori senza minimi diritti, non servirebbe a nulla.”[32] La conclusione alla quale perviene Alberto Bagnai, peraltro, è pessimistica circa la capacità dell'Italia di liberarsi da sola dalla gabbia dell'euro, proprio a causa della cecità della classe politica che la governa: "in questo senso - egli afferma - ripongo più fiducia nella Germania. Quando alla leadership tedesca sarà chiaro che sta segando il ramo dov’è seduta, le sarà facile tirarsi fuori dall’Eurozona".

L’andamento dei Key Performance Indicators

|

||||||